Qu’est-ce que le CME ?

Le Chicago Mercantile Exchange (CME) a été créé en 1898 en tant que bourse de produits agricoles. Il a évolué au fil des ans pour devenir l’une des plus grandes bourses de contrats à terme et d’options au monde, proposant des contrats sur une variété de produits financiers tels que les devises, les matières premières, les taux d’intérêt et les indices boursiers.

Au cours des années 1920 et 1930, le CME a élargi son offre pour inclure des contrats à terme sur des produits tels que le bétail, le blé, le maïs et le soja. Dans les années 1950 et 1960, il a continué à élargir son offre en incluant des contrats à terme sur des produits financiers tels que les taux d’intérêt et les devises.

Au cours des années 1970 et 1980, le CME a continué à se développer en devenant l’une des principales bourses de produits dérivés au monde. En 1992, il a introduit les options sur les contrats à terme, permettant aux investisseurs de spéculer sur les prix futurs des produits financiers.

En 2007, le CME a fusionné avec la Chicago Board of Trade (CBOT), une autre bourse de contrats à terme, pour devenir la plus grande bourse de produits dérivés au monde. En 2017, il a annoncé qu’il commencerait à offrir des contrats à terme sur le bitcoin, un pas important vers la maturité et la reconnaissance institutionnelle de la crypto-monnaie. Depuis lors, il continue à offrir des contrats à terme sur le bitcoin, ainsi que sur d’autres produits financiers.

2017: mise en place des contrats à terme sur Bitcoin

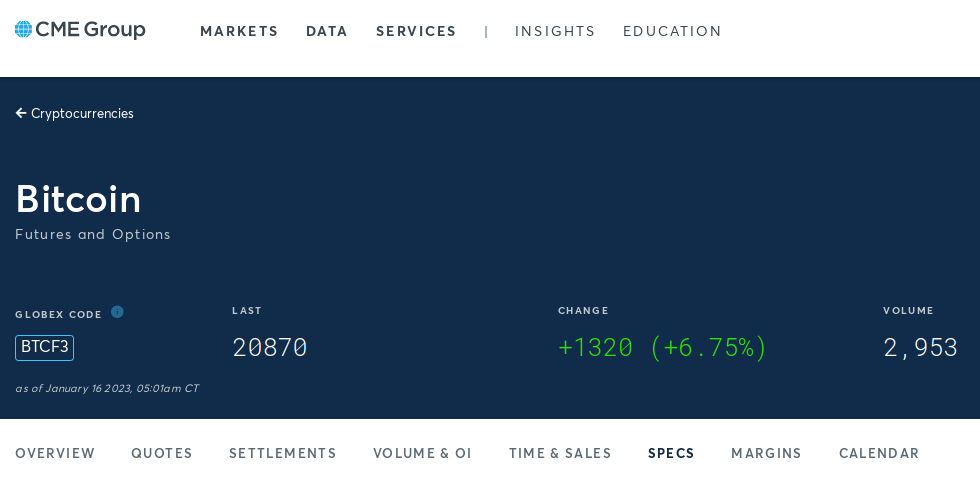

Le premier contrat à terme sur le bitcoin sur le Chicago Mercantile Exchange (CME) a été lancé le 18 décembre 2017.

La veille, le cours du Bitcoin atteignait un plus haut historique de quasiment 20 000$.

Les contrats étaient cotés en dollars américains et échangés sur une base mensuelle.

C’était un développement important pour la crypto-monnaie, car cela lui donnait une couverture réglementaire et une liquidité accrue. Depuis ce jour, le CME continue à offrir des contrats à terme sur le bitcoin, permettant aux investisseurs institutionnels de spéculer sur les prix futurs de la crypto-monnaie.

Intéret des contrats à terme pour le Bitcoin

Les contrats à terme sur le bitcoin ont plusieurs avantages pour les investisseurs et les marchés financiers.

- Ils offrent une couverture réglementaire: Les contrats à terme sur le bitcoin sont réglementés par la Commodity Futures Trading Commission (CFTC), ce qui signifie qu’ils sont soumis aux mêmes règles et protocoles que les autres produits dérivés cotés sur les bourses réglementées. Cela offre un certain niveau de sécurité pour les investisseurs institutionnels qui peuvent être réticents à investir dans les crypto-monnaies en raison de leur manque de réglementation.

- Ils augmentent la liquidité: Les contrats à terme sur le bitcoin permettent aux investisseurs de spéculer sur les prix futurs de la crypto-monnaie, ce qui augmente la liquidité du marché. Cela signifie qu’il est plus facile pour les investisseurs d’acheter et de vendre des contrats à terme sur le bitcoin, ce qui peut réduire les coûts pour les investisseurs et améliorer la liquidité globale du marché.

- Ils offrent des opportunités pour les investisseurs institutionnels: Les contrats à terme sur le bitcoin offrent aux investisseurs institutionnels une opportunité d’investir dans les crypto-monnaies de manière réglementée et liquide, ce qui peut les inciter à entrer sur le marché de la crypto-monnaie.

- Ils permettent la gestion des risques: Les contrats à terme sur le bitcoin permettent aux investisseurs de se couvrir contre les risques liés aux fluctuations des prix des crypto-monnaies. Les investisseurs peuvent utiliser des contrats à terme pour prendre des positions à la hausse ou à la baisse sur les prix futurs de bitcoin, ce qui leur permet de limiter les pertes potentielles en cas de mouvements de marché imprévus.

Inconvénients des contrats à terme pour le Bitcoin

La mise en place des contrats à terme sur le bitcoin a des avantages pour les investisseurs et les marchés financiers, cependant il y a aussi des inconvénients à considérer :

- Risque de manipulation de marché : Les contrats à terme sur le bitcoin peuvent augmenter les risques de manipulation de marché, car ils permettent aux investisseurs de prendre des positions à la hausse ou à la baisse sur les prix futurs de bitcoin. Les investisseurs peuvent utiliser des contrats à terme pour manipuler les prix de bitcoin, en utilisant des techniques telles que les « wash trades » (opérations simulées) ou le « spoofing » (envoi d’ordres fictifs pour tromper les autres investisseurs). Cela peut causer des perturbations sur le marché et des pertes pour les investisseurs qui ne sont pas au courant de ces manipulations.

- Risque de contrepartie : Les contrats à terme sur le bitcoin sont négociés sur une base dépositaire, ce qui signifie que les investisseurs doivent déposer une garantie pour couvrir leur position. Cependant, si l’une des parties ne peut pas honorer ses obligations, cela peut causer des perturbations sur le marché et des pertes pour les investisseurs qui sont exposés à cette contrepartie.

- Risque de faillite : Les contrats à terme sur le bitcoin sont négociés sur une base dépositaire, ce qui signifie que les investisseurs doivent déposer une garantie pour couvrir leur position. Si une des parties à un contrat à terme sur le bitcoin fait faillite, cela peut causer des perturbations sur le marché et des pertes pour les investisseurs qui ont des positions exposées à cette contrepartie.

- Volatilité : Le marché des crypto-monnaies est très volatil, le cours du bitcoin peut fluctuer considérablement en peu de temps, les contrats à terme sur le bitcoin reflètent cette volatilité. Cela peut rendre ces contrats risqués pour certains investisseurs, notamment les investisseurs qui ne sont pas familiarisés avec les risques liés aux crypto-monnaies.

Il est important de noter que ces risques peuvent être mitigés en utilisant des stratégies appropriées de gestion des risques et en s’assurant de bien comprendre les risques liés aux contrats à terme sur le bitcoin avant de les utiliser. Il est également important de s’assurer que les contrats à terme sur le bitcoin sont négociés sur une plateforme réglementée et surveillée, comme le Chicago Mercantile Exchange (CME), pour réduire les risques de manipulation de marché et de contrepartie. Les investisseurs doivent également être conscients de la volatilité du marché des crypto-monnaies et de la nécessité de gérer adéquatement les risques pour éviter les pertes importantes.