Bitcoin vs. S&P500 : le ratio de Sharpe

Investir dans des actifs financiers est un choix crucial pour tout investisseur, et choisir les bons actifs peut faire une grande différence dans le rendement final.

Le ratio de Sharpe est un outil efficace pour évaluer la performance d’un investissement.

Cet indicateur est fréquemment utilisé pour mesurer la performance d’un investissement, en comparant le rendement (ajusté selon le taux sans risque) et la volatilité.

Dans ce domaine, les investissements en Bitcoin et en S&P500 suscitent un grand intérêt, en raison de leur performance respective et de leur popularité croissante.

Dans cet article, nous allons explorer le ratio de Sharpe pour le Bitcoin et le S&P500 pour en savoir plus sur leur performance relative et leur potentiel en tant qu’investissements à moyen-long terme.

Qu’est-ce que le ratio de Sharpe ?

Créé en 1960 par le prix Nobel d’économie William F. Sharpe, le ratio de Sharpe est une métrique mesurant le rendement supplémentaire par unité de risque pris.

En effet, William Sharpe émet l’hypothèse qu’un investisseur n’acceptera de prendre un risque financier que si la performance attendue est supérieure à celle qu’il obtiendrait avec un placement sans risque.

De plus, selon lui, ce même investisseur fera le choix de privilégier les investissements dont la rentabilité est supérieure au risque prix.

De cette façon, il n’est pas nécessaire de comparer la volatilité (écart-type annualisé de la rentabilité d’un actif) en valeur absolue des actifs entre eux, mais le rendement brut par unité de volatilité.

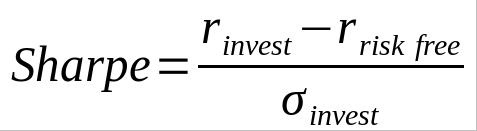

Ainsi, le ratio de Sharpe se calcule comme suit :

Avec :

est le rendement attendu de l’actif

(rendement moyen annualisé)

est le taux d’un investissement sans risque.

(comme les obligations d’État, les dépôts bancaires à terme où encore les produits monétaires ; généralement, le taux de référence est celui d’un bond du trésor U.S. à 10 ans)

est la volatilité de l’actif

De fait, un ratio de Sharpe supérieur à 0 indique que le rendement de l’actif est supérieur à un rendement sans risque de référence, à l’inverse, lorsqu’il est négatif il est plus intéressant de passer sur un investissement non risqué.

Aussi, lorsque le ratio de Sharpe supérieur à 1, ceci indique que le rendement brut (le rendement moins le rendement sans risque) est plus élevé que le risque pris et donc que l’investissement est intéressant.

Rendement vs. Risque

Dans cet article, nous allons comparer le rendement moyen à long terme par rapport à la volatilité du Bitcoin et du S&P 500. Il est toutefois important de rappeler que le rendement moyen admet une croissance linéaire par rapport au temps, tandis que la volatilité croit, elle, par rapport à la racine carrée du temps. En effet, nous avons :

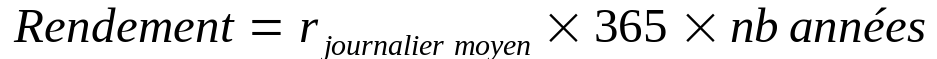

Figure 1 : Rendement, rentabilité et ratio de Sharpe pour le Bitcoin et le S&P500

Les données de prix sont issues, pour le Bitcoin, du prix de clôture journalière de la paire BTC/USD sur Bitstamp (Août 2011 à Février 2023) et pour le S&P500 de la clôture journalière sur Yahoo Finance (Janvier 1990 à Février 2023).

La figure 1 représente donc la rentabilité et le risque annualisés (axe des ordonnées à gauche) ainsi que le Sharpe Ratio (axe des ordonnées à droite) par an du Bitcoin et du S&P500. On remarque que, en moyenne, le S&P500 nécessite une période de 8 ans avant que le rendement brut ne dépasse le risque i.e que le ratio de Sharpe soit supérieur à 1, tandis que le Bitcoin n’a besoin que de 3 à 6 mois.

De surcroît, après une période de 10 ans, le S&P500 a un ratio de Sharpe d’un peu plus de 1 alors que celui du Bitcoin dépasse 5 ! Le rendement ajusté du taux sans risque est donc plus de 5 fois supérieur à la volatilité, alors que les crypto-actifs font partie des classes d’actifs les plus volatiles (la volatilité du Bitcoin dépasse régulièrement celle de l’action Lehman Brothers lors de sa faillite en 2008).

Ratio de Sharpe historique

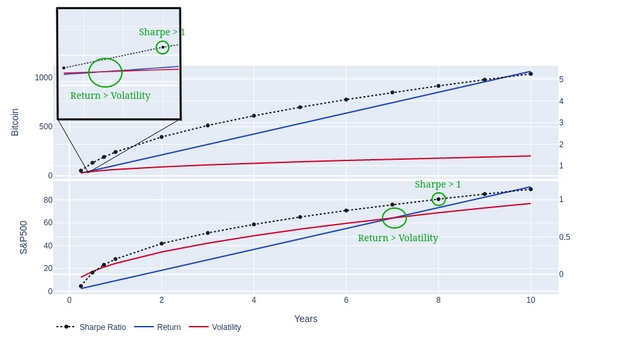

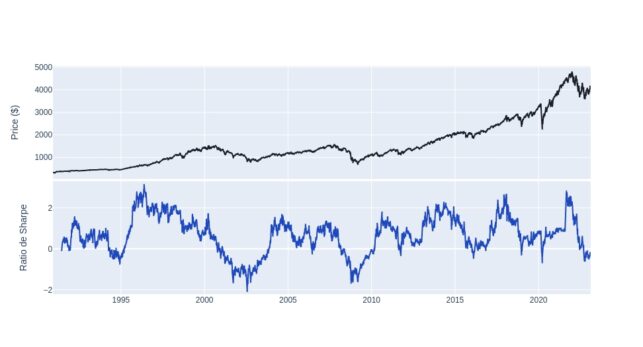

Il peut être utile de calculer le ratio de Sharpe par intervalles glissants pour évaluer son évolution au fil du temps, comme le montrent les figures 2 et 3, qui représentent l’évolution des prix et du ratio de Sharpe pour les deux actifs. Dans 78 % des cas, le ratio de Sharpe pour le Bitcoin et le S&P500 est supérieur à 0.

Cependant, seulement 35 % du temps pour le S&P500 et 60 % pour le Bitcoin, le ratio dépasse 1. Cela signifie qu’investir dans le Bitcoin peut sembler risqué, mais offre un rendement supérieur à ce risque.

Figure 2 : Ratio de Sharpe glissant du Bitcoin

On peut observer sur la figure 2 une saisonnalité particulière de l’actif numérique.

Depuis sa création, chaque halving (diminution de la récompense pour les mineurs de Bitcoin de 50 %), identifiés par les traits verticaux oranges, intervient lors d’une forte appréciation de sa valeur.

Cela peut s’expliquer par sa caractéristique déflationniste et à l’intérêt des investisseurs et particuliers, qui entraînent une demande croissante et une offre en diminution.

Figure 3 : Ratio de Sharpe glissant du S&P500

Conclusion

L’analyse montre que, malgré leur volatilité supérieure, les investissements en Bitcoin peuvent être considérés comme plus performants que le S&P500 en termes de ratio de Sharpe.

En effet, il faut en moyenne jusqu’à 16 fois plus de temps au S&P500 (et plus globalement au secteur de la « TradFi ») pour que le rendement ajusté du taux sans risque dépasse la volatilité ou, en d’autres termes, que le retour sur investissement soit à la hauteur du risque pris.

Mieux encore, après une forte baisse, il faut entre 5 et 7 ans au S&P500 pour retrouver un niveau d’avant baisse, contre 3 à 4 ans pour le Bitcoin (cycles de halving). Cette forte volatilité des crypto-actifs peut être dangereuse si elle n’est pas maîtrisée, car elle peut être le résultat de rendements grandement élevés comme de rendements en forte baisse, mais elle s’explique par des phases d’augmentation du prix relativement rapides (environs 3 ans) et des périodes baissière extrêmement rapide (environs 1 an).

En fin de compte, le Bitcoin semble être une option intéressante pour la gestion à long terme d’un portefeuille dynamique.